2024年8月号

For the Future

自動車業界のゲームチェンジ:EV業界を紐解く-前編-

近年の自動車業界においては、ガソリン車やディーゼル車などの内燃機関車からEV/BEV(電気自動車)へのシフトが業界トレンドとなっています。EVシフトにより自動車業界のみならず交通、エネルギー業界などの周辺業界においても、新たなビジネスモデルや事業機会、技術的イノベーションが創出されることが期待されています。本連載では全2回にわたり、前編ではEV業界のマクロトレンドや地政学、国家政策、後編では主要メーカのEV戦略、EVを支える次世代技術の開発動向等について展望・概説します。

自動車業界の地殻変動

2016年のパリモーターショーにおいて、世界的な自動車メーカのメルセデスベンツは「今後、メルセデスは自動車メーカとしての既存領域にとどまらない」として「CASE」という1つの言葉で、自社の経営方針を提唱しました。以降、「CASE」という言葉は、世界の自動車メーカや自動車関連事業者にとっての共通認識となっています。

この「CASE」という言葉を1つひとつ分解すれば、Cは「つながる(Connected)」で、自動車が地域・観光情報や移動情報、位置情報、運転操作情報などのさまざまな情報・データとつながることを意味しています。Aは「自動化(Autonomous)」で、アクセルやブレーキ、ハンドル等の制御技術や、運転支援などを指します。Sは「シェアリング&サービス(Shared & Service)」で、カーシェアリングや(昨今日本でも注目されている)ライドシェアリング、MaaS(Mobility as a Service)に該当するものです。

そして最後のEが電動化(Electric)であり、自動車をはじめとするさまざまな車両の電動化を表しており、その代表的なものが近年、世界的にも注目を集めている電気自動車(EV:Electric Vehicle)です。なお、この「C」「A」「S」「E」のそれぞれは、互いに独立したものではなく、例えばEV自動運転車(「A」×「E」)などのように、それぞれが相互に密接にかかわっていることに留意してください。

日本における国産BEV量産市販の歴史は、2009年に三菱アイミーブを契機に、翌年2010年には日産リーフ、さらに2011年には三菱ミニキャブミーブまでさかのぼります*1。当時は車両価格の高さや、走行距離の短さ等の技術的課題や、充電インフラの不足などのインフラ整備の遅れ、さらには東日本大震災に伴う原子力発電所停止による安価な深夜電力の調達が困難といった逆風もあり、当時のBEV販売目標を大きく下回り、苦難の10年を歩むことになりました。

ところがその後、地球温暖化や脱炭素・カーボンニュートラル等のグローバル課題への対応に向けた国際協調の進展や、石油資源の枯渇などの地政学的リスク、経済・エネルギー安全保障に対する懸念の増大、主要各国における戦略的な産業政策の展開といった諸要因とも相まって、グローバルレベルでガソリン車からEV車へのシフト(EVシフト)が再び脚光を浴びており、EVをめぐる展開は新たなフェーズに入っています*2。

このように、世界的な自動車業界のトレンドが内燃機関搭載車(エンジン車等)からEVへとシフトしていますが、それと同時に、新たな業界プレイヤの参入や、EVの進化を支える次世代技術(全固体電池、電動アクスル、熱マネジメントシステム等)の研究開発が進展しています。また、業界バリューチェーンやプレイヤの勢力図、消費者への提供価値そのものも進化しており、EVシフトによって自動車業界や周辺業界での“ゲームチェンジ”が引き起こされる可能性もあります。

本稿では、自動車業界におけるEVに関するマクロトレンドや、EVシフトに向けた主要国・地域の政策動向について紹介します。なお、後編では主要プレイヤの戦略動向、EVを支える次世代技術の開発動向を紐解き、EVシフトによる今後の業界変動の方向性や、新たなビジネス機会などについて考察していきます。

*1 量産市販の前には、日産の前身の1社である「東京電気自動車」が1947年に製造販売した「たま電気自動車」が市販車1号であり、日本の電気自動車の歴史は古いです。

*2 国土交通省「運輸部門における二酸化炭素排出量」よれば、2022年度における日本の二酸化炭素排出量(10億3700万トン)のうち、運輸部門からの排出量(1億9180万トン)は18.5%を占めています。

EVとは何か:その類型と特徴

まずEVの定義と類型について概説します。EVとは「Electric Vehicle」の略で、「電動車両」(電気アシスト自転車、電動バイク、電車・新幹線、電気自動車等)を表わす用語です。EVというと「電気のみを使って走る車」がイメージされますが、本来は電気を使って走る車両すべてを指す単語です。電動車両(EV)の中で、自動車の形と機能を持ったものが「電気自動車」で、「電気自動車」を総称して「xEV」と呼ばれます。

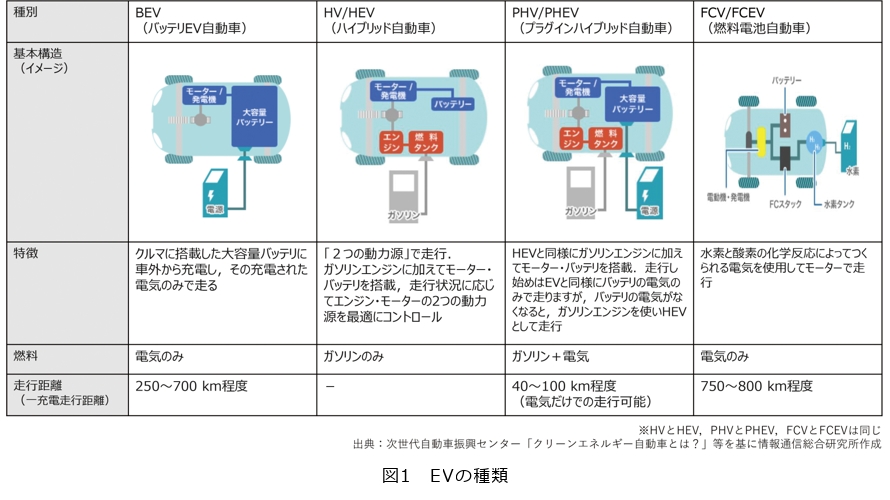

xEVは大きく分けて、①BEV(Battery Electric Vehicle:バッテリ式電気自動車)、②HEV(Hybrid Electric Vehicle:ハイブリッド自動車)、③PHEV(Plug in Hybrid Electric Vehicle:プラグインハイブリッド自動車)、④FCEV(Fuel Cell Electric Vehicle:燃料電池自動車)の4種類に分類されます(図1)。

BEVは、ガソリンを使わず電気のみを使って走る車で、エンジンがなく、バッテリに充電した電力でモーターを動かして走行する自動車で、純EVとも呼称されます。BEVは、エンジン車と比較して燃油費(動力源)コストが安いという「燃費性能」、排出ガスが少ない(あるいはゼロ)、消耗部品が少ないという「環境性能」、エネルギーの伝達・回収効率が良いという「動力性能」、災害時には電源車として機能できる「防災性能」の面で優位性があります。他方、現時点では、出先での充電ステーションが少ないことや、補給(充電)時間が長い、航続距離が短いという「補給性能」、車種が少ない、機械音がないという「嗜好性・多様性」の面でガソリン車より劣後性があります。

HEVは“ハイブリッド”の名のとおり、2つ以上の動力源を合わせ、走行状況に応じて動力源を同時または個々に作動させ走行する自動車であり、一般に、エンジン(内燃機関)とモーターを動力源とした自動車です。HEVのモーターはBEVと同様に搭載されたバッテリを電源としていますが、バッテリの充電はエンジン駆動による発電やモーターの減速時の回生エネルギーを利用するため外部電力が不要です*3。バッテリ残量が少なくなると、自動的にエンジンを駆動させることにより充電をします。

PHEVは、エンジンとモーターの2つの動力が備わっているのはHEVと同じですが、バッテリ残量がある限りはモーターで走行し、残量が少なくなるとHEVと同様に走行状況に応じて動力源を同時または個々に作動させ走行します。HEVとは異なり、エンジンによる発電とモーターの回生エネルギー利用の他、外部電源からの充電ができるという特徴があります。また、バッテリ容量は1kWh前後が多いHEVに比べ10~20kWh前後という大容量であるため、バッテリ充電のためのエンジン駆動頻度も少なくなります。

FCEVは、他のEVとは違い、水素と酸素を化学反応させることで電気を発生させる「燃料電池」と燃料電池からの電気を蓄積するバッテリが搭載されています。ガソリンを一切使用せず燃料電池とバッテリを電源としたモーターで走行します。燃料電池による発電においては水が発生するのみであり、二酸化炭素を出さないという点で、環境性能がもっとも高く未来のクリーンエネルギー車として期待されています。

*3 HEVはさらに、エンジンを切ってもモーター(電力)だけで走行できる「ストロングハイブリッド」方式と、エンジン走行を基本として、発進や加速時などにモーターを使ってエンジン出力を抑える等、モーターでエンジンをアシストする「マイルドハイブリッド」方式の2方式に細分類されます。

グローバル市場におけるEVの販売動向とその特徴

ここからは、国際エネルギー機関(IEA:International Energy Agency)が発行した『Global EV Outlook 2024』(報告書)に基づき、EVのグローバルな販売台数や販売シェアを概観します。

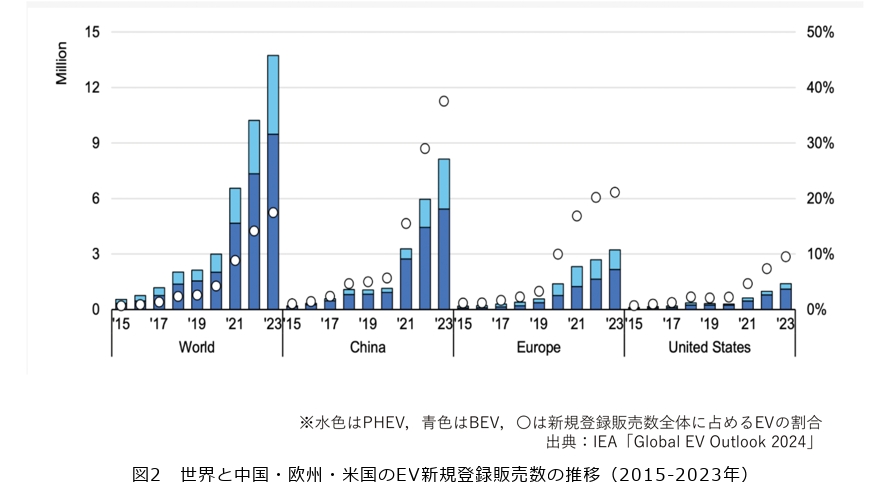

同報告書では、2023年の世界全体におけるEV(BEV・PHEV)の新車販売台数は、約1380万台と、同年に販売された自動車のほぼ5台に1台がEVとなっていることが報告されています。内訳は、BEVが950万台、PHEVが430万台であり、BEVに加え、PHEVの販売規模も大きいことがみてとれます。

全動力ユニット(パワートレイン)に対する販売シェア(2023年)は、EV(BEV・PHEV)が18%となっており、2020年以降、(後述する)主要各国における脱炭素対応や、戦略的なEV普及政策、充電インフラ等のインフラ整備の充実化等とも相まって、EVの新車販売数、販売シェアとともに、拡大トレンドとなっています(図2)。

EVの将来予測については、同報告書では、EVの新車販売台数は、2030年に約4500万台(新車販売シェアの約40%)、2035年には約6500万台(同50%以上)へ達し、自動車の約4分の1がEVになると予測されています。

EV販売動向を国・地域別にみると、EV販売は一部の国・地域、とりわけ中国、欧州、米国に著しく集中していることが特徴的です。2023年のEV(BEV・PHEV)販売台数は、中国が810万台(対2022年比、約35%増)、欧州が320万台(対2022年比、約20%増)、米国が140万台(対2022年比、約40%増)であり、中国、欧州、米国を合計したEV(BEV・PHEV)販売台数は1270万台となっています。中国、欧州、米国で全世界のEV販売台数の90%以上を占めている状況です。

とりわけ、中国では、政府によるEVシフトに向けた戦略的な産業政策や、EV購入時の消費者への手厚い補助金の交付、充電インフラの充実化や消費者の需要喚起等により、2023年の新車登録台数の3台に1台以上がEVとなっています。

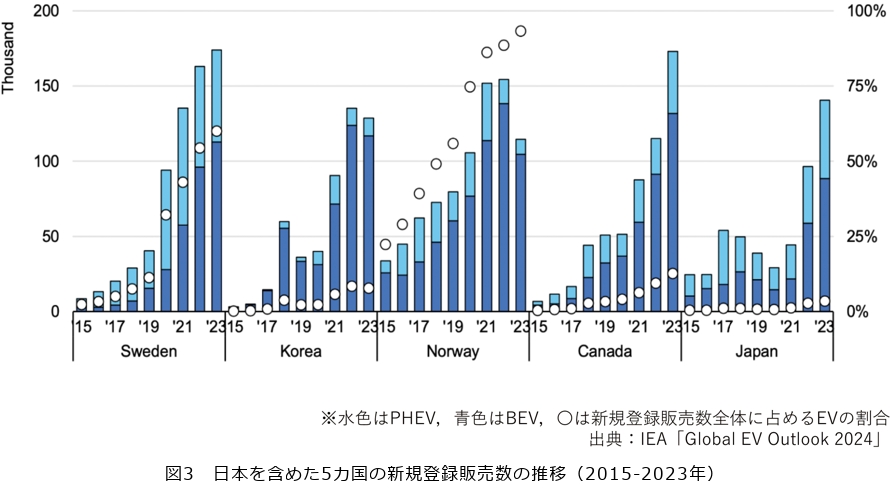

他方、日本のEV(BEV・PHEV)の新車販売台数は、14万台(202年)と中国、欧州、米国と比べて低水準であり、EV普及が停滞している状況です*4(図3)。

このように世界的なトレンドとしては、EV販売は拡大トレンドとなっていますが、直近では、EVの種類により勢いが異なることに留意が必要です。具体的には、純EVであるBEV販売ペースが、価格の高さなどから鈍化しており、代わりにPHEVに対する需要増加や設備投資を再強化する動きが出始めています。例えば、中国EV最大手のBYD(比亜迪)は、PHEVをBEVよりも低価格で販売し、BEVに手の届かない消費者の需要を獲得しています。米国、欧州、日本の主要メーカは、BEVシフトからHEV/PHEVなどエンジン搭載車を強化する動きが広がっています(1)。

EVシフトの今後の注目点として次の2点が挙げられます。第1は、そもそもエンジン車からのEVシフトがどの程度のペースで進むのかです。この点については、確かにEV新車販売台数というフローベースでは、中国、欧州、米国を中心にトレンドとしては進んではいるものの、中古車を含めたストックベースでのEVシフトにはまだ相当な時間がかかるものと推測されます。

第2は、EVの中でもどの技術が優位となるのかです。前述のとおりEVには、BEV、HEV、PHEVなどの異なる技術がありますが、純EVであるBEVへのシフトが主流となるのか、あるいはBEV+PHEVのように異なる技術の組み合わせでEV市場や業界が形成されるのかについては注目点です。

*4 スウェーデン、ノルウェーのEV販売台数は日本をやや上回る水準ですが、日本との大きな差異は、新車販売台数に占めるEVの販売比率が高いことです。この背景には、EV車への付加価値税の免除、法人向けEV関連の税控除、ガソリン車への付加価値税率の引き上げ等の政策要因が寄与し、新車販売におけるEVシフトが進展しています。

EVシフトに向けた海外諸国の政策動向

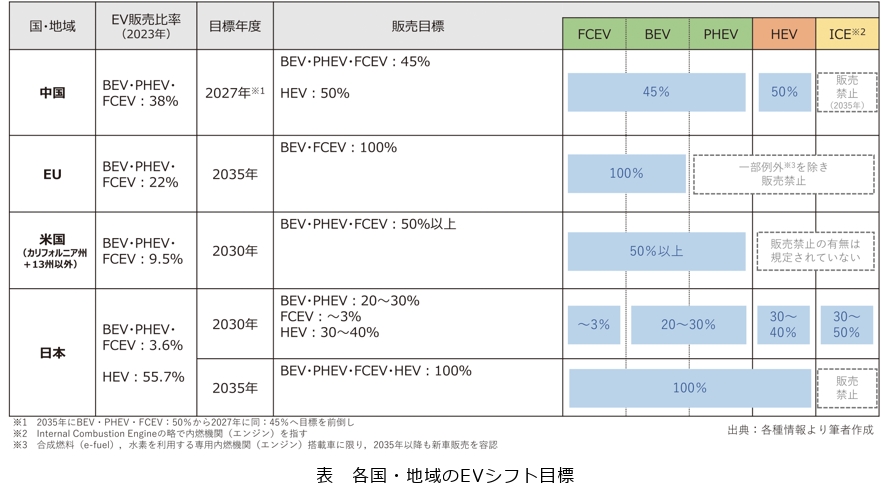

ここからは、海外諸国(中国、EU、米国)におけるEVシフトに向けた政策動向について概説します(表)。

■中国のEV政策

中国政府は、これまで日本や欧米メーカがメインプレイヤであり、技術的にも劣っていたガソリン車を中心とする自動車業界に「ゲームチェンジ」をねらい、近年のEVトレンド以前から、国策としてEV導入を推進し、同国の産業競争力向上を図ってきました。

中国は、EVを含む新エネルギー車をNEV(New Energy Vehicle:BEV、PHEV、FCVを総称する中国独自の用語)と呼び、NEVへの転換を比較的早期から政策的に推進しています。

中国におけるEV政策の嚆矢(こうし)は、2009年1月の「省エネルギー・新エネルギー自動車のモデル地域応用実験に関する通達」です。同通達では、2009年から2012年までの4年間に、毎年10都市前後において年間1000台の電動バス、タクシーを公共部門に導入する方針「十城千両」プロジェクトが掲げられています。

2012年6月には「省エネルギー・新エネルギー自動車発展規画(2012~2020年)」が公表され、同規画においてNEV産業の発展に関するロードマップが示されました。具体的には、2015年までにBEVとPHEVの累計生産、販売台数をそれぞれ50万台、2020年までに生産能力を200万台、累計生産、販売台数をそれぞれ500万台超と、5年で10倍以上にすること、平均燃料消費量の引き下げ、動力電池の国際先進レベルへの引き上げなどが掲げられました。加えて、FCV、自動車向け水素エネルギー産業を国際レベルまで発展させることも主要目標に盛り込まれました。2014年には、同規画方針に基づき、充電設備整備や消費者向け補助金の支給、車両購入税の免除が開始されました。

2015年5月に発表された「中国製造2025」では、10大重点分野の1つとしてNEVが指定され、2020年には2035年までにEVを新車販売の主流にするという目標が掲げられ、優遇税制や補助金などでNEVへの支援が実施されたほか、主要部品から完成車までの産業サプライチェーンを構築することが打ち出されました。

「中国製造2025」以降、2020年10月の「新エネルギー自動車産業発展規画(2021~2035年)」、2023年9月の「自動車産業の着実な発展に関する作業プラン(2023~2024年)」等においてもEVシフトや産業サプライチェーン構築に向けた方針が継続的に公表されてきました。

直近では、2024年1月に、すべての新車販売に占めるNEVの比率を2027年までに45%に高める目標が発表され、2035年に50%をめざしていた従来の目標を大幅に前倒しする方針が示されています*5。なお、ガソリン車については、2035年に販売禁止が掲げられています。

このように中国では、他国に先行してEVシフトに向けた積極的な政策が展開されてきました。中国は、EV完成車のみならずEV向けの素材や基幹部品(蓄電池、磁石、モータ等)をも含めた上流から下流までEV関連エコシステムを国内に構築しつつEVシフトを起点に自動車業界のゲームチェンジの機会をつくり出しながら自動車強国の実現を虎視眈々とねらっています。

*5 中国政府は2020年、NEVの比率を2035年までに50%まで高める目標を掲げました。同目標では、2025年に20%、2030年に40%まで段階的に引き上げる方針となっていましたが、NEVの普及が想定以上に進んだため、目標の見直しを進めていました。

■欧州のEV政策

欧州では、2021年7月に欧州連合(EU)の執務機関である欧州委員会(EC)により、「欧州グリーンディール」に関する法案、および同案を包括的に推進する政策パッケージ「Fit for 55」が発表されました。同法案では、自動車分野における二酸化炭素排出量を「2030年までに2021年比で55%削減」「2035年までに2021年比で100%削減」が提案され、事実上、2035年にはPHEV・HEVも含めてすべてのエンジン(内燃機関)車の新車販売を禁止することが提案されました。

同法案は、2022年10月にEU理事会(閣僚理事会)と欧州議会が合意し、EUでは2035年までに「すべての新車をゼロエミッション化」、すなわち、同年以降は内燃機関搭載車の生産を実質禁止することが、いったんは確定しました。

ところが、その後の2023年3月、EUは、(ドイツ等からの反対も受け)2023年以降の新車販売についてエンジン(内燃機関)車を全面禁止する従来の規制方針を事実上撤回し、(BEV、FCEVを推進するという基本方針は変わらないものの)例外として合成燃料(e-fuel)*6や水素を利用する専用内燃機関(エンジン)搭載車に限り、2035年以降も新車販売を容認するという政策転換が発表されました。

欧州においては、英国が、2023年9月にガソリン車とディーゼル車の新規販売の禁止時期を2030年から2035年に先送りしたほか、2023年12月にはドイツが(従来はEV1台当り最大4500ユーロを支給していた)EV購入補助金の停止を発表する等、欧州におけるEVシフト政策は後退の兆候がみられます。

EVの国際貿易についても新たな展開があります。EUは2024年6月、中国製EVが市場を席巻し、欧州メーカの商機や雇用が失われかねないことを懸念し、中国から輸入するEVに最大38.1%の追加関税を7月から課す暫定措置を発表しています。この措置により、中国から輸入されるEV車の関税は、現行の10%から最大48.1%に上がります。(後述するように)中国から輸入されるEV車への関税引き上げは米国も同様な措置を導入予定であり、EVをめぐっては保護貿易的な動きもみえ始めています、

*6 水素と二酸化炭素(CO2)を合成した液体燃料。車の走行時にはCO2を排出しますが、製造段階でCO2を使うため相殺して実質的なCO2を大幅に削減できるとされています。

■米国のEV政策

米国では、2021年8月、バイデン大統領が、2030年までに販売される新車(乗用車と小型トラック)の50%以上を、BEV・PHEV・FCVとする(HEVは含まない)大統領令を発令し、EVシフトに向けた政策が推進されてきました。

2022年8月には「インフレ抑制法」(IRA法)が成立し、最大7500ドルにおよぶEV・PHEV等の税額控除優遇策が盛り込まれています。

米国の財務省と内国歳入庁(IRS)は2023年3月、IRA法で定めている、消費者がクリーンビークル(BEV、PHEV、FCV)の購入時に受けられる税額控除に関する規則案を発表しました。同規則案では、クリーンビークル1台当り最大7500ドルの税額控除対象となる車両の要件として、最終組み立てが北米で行われていることに加え、バッテリの材料・部品の調達先・製造を北米ならびに米国と自由貿易協定(FTA)を結んでいる国にすることなどの条件が明記されています。2023年12月、米国エネルギー省はIRA法に基づく税額控除について、2024年1月1日以降の対象車両19モデルを発表しました。19モデルのうち、10モデルは最大の7500ドル、残り9モデルは半額の3750ドルの税額控除の対象となりますが、2023年末時点の対象車両だった43モデルから大幅に減少しています。

直近では、米国におけるEVシフト政策にもスローダウンの兆候が出始めています。米国環境保護局(EPA)は2024年3月、2022年4月に公表した2032年までの自動車の温室効果ガス排出基準を緩和する最終決定を公表しました。同決定では、2032年の新車販売に占めるEV比率が(当初目標の)67%から35~56%に下方修正されたほか、HEVもクリーンビークルの対象に含まれることになりました。EV販売目標の下方修正の背景には、足下のEV販売の減速を受け、当初案のようなペースでEVシフトを進めるのは困難との判断があります。この下方修正によって米国内のEVの普及が遅れることになりますが、エンジンとモーターを併用するHEVやPHEV車も含めた多様な技術で二酸化炭素削減を達成するシナリオを描いています。米国はBEVのみならず、PHEVやHEVも含めた、テクノロジニュートラルなかたちでのEVシフトを推進していく方針です。

EV対中貿易に関しては、バイデン政権は、2024年5月、中国政府の補助を受けて過剰生産されたEVが、米国の企業や労働者を脅かしているなどとして、通商法301条に基づき、中国製のEVへの関税を、2024年中に、現在の25%から4倍の100%に引き上げると発表しました*7。この背景には、2024年秋の大統領選挙を前に国内の産業や雇用を守るため、中国への強硬姿勢を示すねらいもあるとみられています。

EVシフトに向けた海外主要国の政策は、EVシフトの目標を前倒しながら積極的に推進している中国と、政策の後退感がみえ始めた米国、欧州とで2極化しつつあります。

*7 EV関税の引き上げと併せ、太陽光発電設備への関税を25%から50%へ、半導体への関税を25%から50%へと引き上げることも発表しました。

EVシフトに向けた日本の政策動向

本稿の最後にEVシフトに向けた日本の政策動向を概観します。

日本では、経済産業省が2020年12月に「2050年カーボンニュートラルに伴うグリーン成長戦略」(グリーン成長戦略)を公表しました。グリーン成長戦略では、2035年に「電動車(BEV、PHEV、FCEV、HEV)」を100%にするため、2030年にはBEV・PHEVを20~30%、HEVを30~40%、FCEVを3%まで販売比率を高める目標が掲げられています。ただし、ここでいう“電動車”には、BEVやPHEVだけでなく、(日本メーカが得意としてきた)HEVも含まれていることが大きな特徴で、すべての車をBEVにするというわけではないことに留意する必要があります。ガソリン車については、2035年に販売禁止が掲げられています。

なお、グリーン成長戦略では、2030年までに急速充電器を今の4倍となる3万基を設置することなどのインフラ整備をはじめ、税制優遇や研究分野への支援、国際連携の推進なども掲げられています。

2023年6月には、グリーントランスフォーメーション(GX)推進法が成立し、EVシフトに向けて、蓄電池の国内製造基盤確保や、電気自動車、燃料電池自動車等の購入補助、サプライヤ、販売・整備業の構造転換支援、充電、水素インフラの整備などが対策パッケージに盛り込まれています。

直近では、2023年10月、経済産業省はEV向けの充電設備に関し、2030年までに15万口としていた設置目標を倍増させて30万口に引き上げる新指針を定め、EV車の充電に欠かせないインフラ整備を急ぎつつ、EVの普及拡大を推進していく方針を提示しています。

おわりに

本稿では、EV業界のマクロ的な市場トレンドや、主要国のEVシフトに向けた政策的な取り組みを展望・概説してきました。主なポイントを次の2点に要約しておきます。

第1のポイントは、グローバルレベルでのEV普及(とりわけ純EV)は、中国を筆頭に、拡大トレンドで推移してきたものの、ここにきて加速ペースが緩やかになっていることです。とりわけ、ガソリン車に比べて価格が高いBEV販売は、これまで政府による購入補助金の導入等が後押しし、富裕層などのアーリーアダプタ層の消費BEV需要を取り込むことで、伸びてきたものの、BEV需要の一巡や補助金の廃止もあり、伸張の勢いが緩やかになっています。

第2のポイントは、EV=BEV一辺倒ではなく、エンジン搭載車も含めた多様な動力源を前提としたEVシフトへの関心も高まりつつあることです。この点については、欧米では、純EVであるBEVのみならずエンジンを搭載したPHEVへも再注力しつつあります。

現在のEV業界は、純EV(BEV)を主力としつつも、PHEV、FCVも補完的に加えた、テクノロジニュートラルを前提とした業界構図となっていますが、このような併存構図は当面続きそうです*8。

後編では、(本稿で述べた)EVシフトに対する業界トレンドや各国・地域の政策動向を踏まえ、業界主要プレイヤの戦略動向やEVを支える次世代技術の開発動向、業界ビジネスの今後について展望・概説します。

*8 EVに向けた自動車メーカの戦略については、本連載後編で詳述しますが、直近ではトヨタがHEV・PHEVへの搭載を前提にした小型エンジンを新たに開発しているほか、米ゼネラル・モーター(GM)も米国で販売していなかったPHVを売り出す検討を行っています。また独メルセデスは2030年にエンジン車を全廃する方針を撤回し、新型エンジンを開発するなど、ガソリン車とEVの「いいとこ取り」をねらい、PHEV事業を強化する動きも加速しています。

■参考文献

(1) https://www.meti.go.jp/shingikai/sankoshin/green_innovation/industrial_restructuring/pdf/014_04_00.pdf

(2) https://www.enecho.meti.go.jp/about/special/johoteikyo/xev_2022now.html

(3) https://www.enecho.meti.go.jp/about/special/johoteikyo/xev_2022now_2.html

(4) https://www.jetro.go.jp/biz/areareports/special/2023/1201/71e72eba5037b468.html

(5) https://www.jetro.go.jp/biz/areareports/special/2023/0903/db25da831838dde7.html

(6) 日本経済新聞:“トヨタ,HVの次へ布石 PHV向けエンジン小型化,”2024年5月29日版.

(7) 日本経済新聞:“欧州EV補助に転機 独仏で停止・縮小,中国攻勢を警戒,”2023 年12月8日版.

(8) https://www.iea.org/reports/global-ev-outlook-2024

(左から)主任研究員 山崎将太/主席研究員 手嶋彩子)