2024年9月号

For the Future

自動車業界のゲームチェンジ:EV業界を紐解く-後編-

本誌連載『自動車業界のゲームチェンジ:EV業界を紐解く-前編-』では、EV(電気自動車)の各国・地域のEV普及状況や、EVシフトに向けた国家政策の動向を概説しました。後編では、EV業界の業界構造というミクロ的な動向に着目し、まず第1に、EV製品のプレイヤの顔ぶれや、メジャープレイヤの戦略上の強み、EVシフトに向けた各プレイヤの事業戦略を概説します。第2に、EVの次世代技術の動向について展望します。

EVシフトで塗り替わる自動車業界の勢力図

最初に、グローバルなEV(電気自動車)トレンドを牽引している主なプレイヤは誰なのかをみてみましょう。

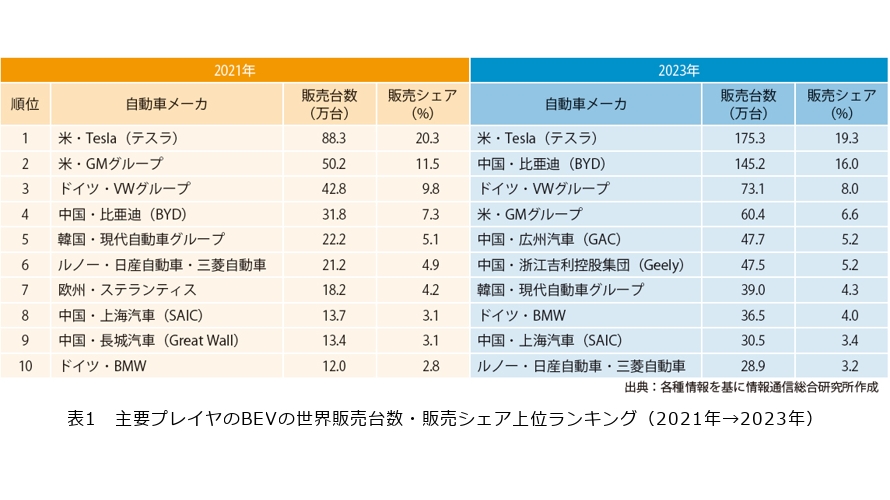

表1は、プレイヤ別に2023年のBEV(Battery Electric Vehicle:バッテリ式電気自動車)の世界販売台数と販売シェアを示したものです。販売台数・シェアともにトップの座を獲得しているのは、米・テスラで、同社の販売台数は175.3万台、販売シェアは19.3%となっています。第2位は、中国・比亜迪(BYD)、販売台数は145.2万台、販売シェアは16.0%と、米・テスラと中国・BYDでBEV販売シェアの3割以上を占めています。

EV販売トレンドの大きな特徴は、BEV市場の拡大トレンドに乗って、BYDを筆頭とする新興の中国メーカが存在感を高めていることです。2023年におけるBEVの世界販売台数の上位10社のうち4社が中国の自動車メーカ〔BYD、広州汽車、浙江吉利控股集団(Geely)、上海汽車(SAIC)〕となっています。また、傘下に中国・上汽通用五菱汽車を有する米General Motors(GM)グループも4位に入っています。

その一方で、ガソリン車で大きな存在感を発揮していた日本メーカについては、仏・ルノー・日産自動車・三菱自動車の日仏3社連合(アライアンス)が10位に食い込むのがやっとな状況であり、BEV販売における日本メーカの存在感は非常に小さいことがみてとれます。

総じて、現在のBEV販売は、米・テスラと中国・BYDに代表される新興の中国メーカが牽引しており、ガソリン車とはその顔ぶれがガラッと変わっている状況です。

BEVメジャープレイヤの強み

それでは、現在のBEV販売の2大巨頭である米・テスラと中国・BYDはなぜこれほどまでにBEV業界で強い競争力を持っているのでしょうか。ここでは、2社の競争力の源泉を展望します。

■米・テスラの事業戦略と強み

テスラ社は、世界のBEV販売のリーディングカンパニーですが、現在世界でもっとも売れているBEVは、同社の「モデル3」という車種です。「モデル3」は、2017年7月に米国本土での納車が開始されました。当初は、生産体制が整わず、販売は低迷していましたが、2018年以降に生産体制が整備されてからは、その販売数を飛躍的に増加させ、欧米のプレミアムセダン市場(アウディA4、BMW3シリーズ、メルセデス・ベンツCクラス等)を圧巻することになりました。2020年3月には、「モデル3」に続く新型BEV「モデルY」(ミッドサイズSUV)を発売し、ドイツ市場や中国市場でも圧倒的な販売数を記録しています。

同社のBEVはその革新的なデザイン性もさることながら、BEV製品としての機能が非常に優れている点が強みです。例えば、航続距離でみると、2022年モデルの「モデル3」の航続距離は最長567km、フラッグシップモデルである「モデルS」は最長652kmであり、BEVの弱点であった航続距離の短さを克服しています*1。これは日産のBEVである初代リーフの航続距離が200kmであることと比較すると明らかに高い性能といえるでしょう。

航続距離とバッテリの容量の比率を示す電費性能(同じバッテリ容量でどれほど長い距離を走行させることができるかを示す指標)も非常に高く、同社のBEVはより小さいバッテリ容量でより長い距離を走行できるという強みがあります。充電性能については、「モデル3」では充電残量10%から80%まで充電するのに最短20分程度で充電完了させることが可能です。

加速性能については、テスラは「遅い車はつくらない」という方針で、「モデルY」ではポルシェ911に匹敵する強烈な運航性能を誇っています。

このようにテスラ社のBEVは、その革新的なデザイン性と機能性とを両立させていることに強みがありますが、それを可能としているのは、同社がバッテリの独自製造をはじめとして、専用の急速充電ネットワークの構築など、BEVに関連するほぼすべてのテクノロジを完全に内製化している点にあります。同社は、BEV製品の部材調達、開発から生産、販売までのプロセスをすべて1社で統合した「垂直統合モデル」で事業を展開していることが強みとなっています*2。

さらに、テスラのBEVの強みはそのデザインや機能性だけにとどまりません。同社は、EVと自動運転との融合を念頭におきながらBEVを市場投入しています。テスラは自動運転BEVをいち早く完成させるために、自動運転に必要となるソフトウェア部分を自社開発するのみならず、自動運転システムを作動させる演算チップやスーパーコンピュータなども自社で設計・開発しています。また、世界中のテスラのBEV車から大量のデータを収集し、その大量データをディープラーニングによって解析しながら最新の自動運転システムをアップデートしながらテスラBEV車へ配布しています。

*1 ガソリン車の航続距離は、ガソリン満タンの場合、軽自動車で500~600km走行可能、ハイブリッド車の場合は1000km程度です。

*2 テスラ社は、もともと、2017年2月、テスラモーターズという社名を現在のテスラに変更しています。その前年の2016年には太陽光パネル事業のベンチャー企業であるソーラーシティ社を買収し、次世代型ソーラーパネルの開発・生産や蓄電池ビジネスにも参入しています。その意味で、テスラ社はBEVメーカにとどまらず、「総合エネルギー企業」としての顔も持ち合わせているといえます。また最近では自動運転の技術開発やシステムの開発にも注力しており「テック企業」としての顔も持ち合わせています。

■中国・BYDの事業戦略と強み

1995年に電池メーカとして創業したBYDは、2003年に倒産した規模の小さい国営自動車メーカを買収して自動車事業に参入しました。同社は、バッテリメーカとしての強みを活かして早期からBEVの研究開発に取り組み、2022年3月には内燃機関車の生産を終了してNEV(New Energy Vehicle:BEV、PHEV、FCVを総称する中国独自の用語)に注力する方針を表明しました。同社は現在、(前編で述べた)中国政府の国策的な後押しもあり、世界最大のNEVメーカとして君臨するほどの急成長を遂げています。

同社のBEVの最大の強みは、自社でバッテリを内製し、大量生産することができる点にあります。具体的には、同社の最新のバッテリセルである「Blade Battery」を乗用自動車だけではなく、バスなどの商用車を含めたあらゆる車種に搭載することによってBEV生産の量産コストを引き下げるという戦略を採っています。つまり、BYDは、元来有していたバッテリ事業でのアセットを起点に、スケールメリットを創出しながら、垂直統合型モデルでBEV事業を展開しています。

このように現在のBEV販売の両雄である米・テスラ社、中国・BYD社は、BEVの心臓部ともいえるバッテリなどのBEV基幹部品を自社で内製化し、低コスト化することで競争力を創出しています*3。

*3 中国・浙江吉利控股集団(Geely)も電池や電動アクスル、半導体の内製化を加速させ、垂直統合型ビジネスを展開しています。

本格化する異業種のBEV事業参入

前述したとおり、現在のBEV販売は、米・テスラ、中国・BYDに代表されるように、垂直統合型を志向するプレイヤが競争優位になっていますが、最近では、水平分業型の事業モデルを採りながらBEV業界へ参入する異業種プレイヤも登場しています。

異業種プレイヤによるBEV事業への参入で注目されているのが、通信機器大手の中国・華為技術(ファーウェイ)と、スマートフォン大手の同・小米(シャオミ)です。この2社の事業戦略の特徴は、BEV車両の製造は(自社以外の外部の)自動車メーカに委託し、その代わりに先進運転支援システム(ADAS:Advanced Driver-Assistance Systems)や、自動運転システム、スマートフォンとのOS(基本ソフト)の共通化、連携等のソフトウェア領域でのソリューションを提供している点にあります。

ファーウェイは、国内の自動車メーカとのブランド共同運営にも力を入れており、2023年後半に、同社が手掛けるブランドからNEVを相次ぎ発売しました。中でも同年9月に発売した「問屋(AITO)」ブランド〔ファーウェイと中堅自動車メーカの中国・賽力斯集団(SERES)が運営するブランド〕のSUV「M7」は同年11月には納車台数が1万5000台となりました。そのほかにも、2023年12月末には旗艦SUVとなる「M9」の発売も開始するなど、国内の自動車メーカとのブランド共同運営を行いながらNEVを相次ぎ発売しています。ファーウェイは、これらのNEVに電動パワートレインや、ADASセンサのほか、独自OSである「HarmonyOS」を提供しています。

シャオミは、2024年3月末に同社初のBEV「SU7」の販売を開始しました。3月28日の販売初日、予約開始後27分で予定台数は完売、追加販売、追加生産も決まるなど、非常に好調な出だしとなっています。今後のBEV業界は、垂直統合を強みとする現メジャープレイヤ(米・テスラ、中国・BYDなど)に対して、異業種が水平分業型の事業モデルで挑戦する競争構造となりそうです。

また最近では、異業種プレイヤと自動車メーカとが提携し、EV共同開発などを行う事例もみられます。ソニーグループとホンダは、2022年9月、EVの販売とモビリティー向けサービスの提供を行う新たな共同出資会社を設立し、EVの共同開発を推進しています。直近では2024年1月、同社は生成AI(人工知能)を使った対話型システム(AIと会話することで車に指示を送れるようにするシステム)の開発で米マイクロソフトとの提携を発表し、同社が開発中のBEV「AFEELA(アフィーラ)」に搭載する方針です。同社は、ADASへのAI活用や、AR(拡張現実)を活用したエンタテインメント性の向上も推進していくことも明らかにしています。

また、独・フォルクスワーゲン(VW)もAI開発の米セレンスと提携し、生成AI「Chat GPT」のEV車への搭載を発表しました。

今後、生成AIやAR(拡張現実)などの最新テクノロジとEVとの融合がどのように進んでいくのかは注目点の1つといえるでしょう。

日本メーカのEV戦略

ここまで述べたとおり、BEV業界においては、エンジン車メーカに代わる新たな新興プレイヤが台頭していますが、国内の自動車メーカは世界的なEVシフトのトレンドに対してどのような戦略を描いているのでしょうか。また各社の戦略にはどのような特徴がみられるのでしょうか。

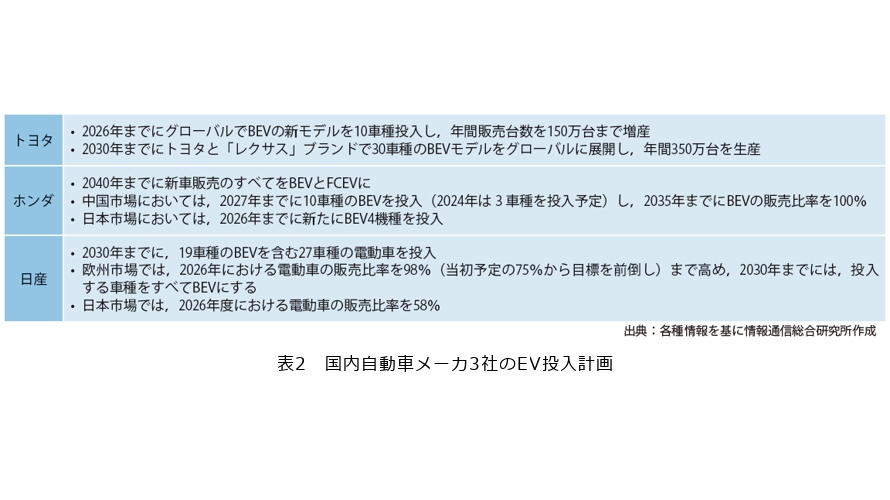

ここでは、日本の代表的な自動車メーカであるトヨタ、ホンダ、日産のEV戦略の特徴を展望します(表2)。

■トヨタのEV戦略

自動車業界の世界最大手のトヨタのEV戦略の大きな特徴は、CO2排出削減の観点から主力のHEV(ハイブリッド車)を筆頭に、BEVやPHEV(プラグインハイブリッド車)、FCEV(燃料電池車)、そしてガソリンの代わりに水素そのものを燃料として使用する水素エンジン車など幅広い開発を進める中で、パワートレインの電動化を推進するという全方位での「マルチパスウェイ」戦略を掲げていることです。

トヨタはBEVに対してはやや消極的で、2023年のグローバルでのBEV販売台数は10万4018台(うち国内販売台数は2929台)で、同年の米・テスラの販売数(175.3万台)の10分の1以下の水準です。

トヨタは、今後、2026年までにグローバルでBEVの新モデルを10車種投入し、年間販売台数を150万台まで増やす計画です。また、2030年までにトヨタと「レクサス」ブランドで30車種のBEVモデルをグローバルに展開し、年間350万台まで生産する目標が掲げられています。

また、トヨタは、HEV、PHEVへの搭載を前提とした小型エンジンの開発を進めており、BEV一辺倒ではなく、HEV、PHEV車の開発も引き続き注力していく方針を示しています。

■ホンダのEV戦略

日本の自動車メーカで唯一、“脱エンジン車”を宣言しているのがホンダです。ホンダは、2040年までに新車販売のすべてをBEVとFCEVにするという強気の目標を掲げており、日系メーカで唯一、世界販売の100%をZEV(ゼロエミッション車)とするメーカです。特に中国市場においてBEVに注力しており、中国市場においては、2027年までに10車種のBEVを投入(2024年は3車種を投入予定)し、2035年までにBEVの販売比率を(グローバル市場よりも5年早く)100%にすることをめざしています。

ホンダは、この目標の実現に向けて、2030年までに30車種のBEVをグローバル市場に投入し、年間200万台超を生産する計画です(2022年の同社のグローバルBEV販売台数は約2万7000台)。日本市場については、軽自動車からBEV化を進めていく方針です。

■日産のEV戦略

日産自動車は他社に先駆けてEVの量産に取り組んできたメーカです。

同社は、2023年2月に電動化の長期ビジョン「Nissan Ambition 2030」を公表し、BEVとHEV(「e-power」)の2本柱で電動化を推進していく方針を掲げています。具体的には、2030年までに、19車種のBEVを含む27車種の電動車を投入することが目標とされています。そのうち、(EVシフトが進む)欧州では2026年における電動車の販売比率を98%(当初予定の75%から目標を前倒し)まで高め、2030年までには、投入する車種をすべてBEVにする予定となっています。日本市場では、2026年度における電動車の販売比率を58%としています。

EVを支える次世代技術

EV開発の最前線では、航続距離の延長、コストダウン、バッテリの長寿命化、環境配慮など、さまざまな課題を解消して、より魅力的な車を供給すべく技術革新が進んでいます。

ここでは、次世代技術として注目を集める、バッテリ、新たな動力源である電動アクスル、複雑な車体構成部品を一体成形するギガキャストを紹介します。

■バッテリ(車載電池)

バッテリ(車載電池)はEVのコア部品であり、EVの心臓部ともいえる部材です。エンジン車と異なり、充電に時間を要するEVでは、充電容量と重量からなる航続距離の延長と充電時間短縮、そしてこれらの要素とコストとのバランスが課題となりますが、近年ではそのような課題解決に向けた技術開発が進んでいます。

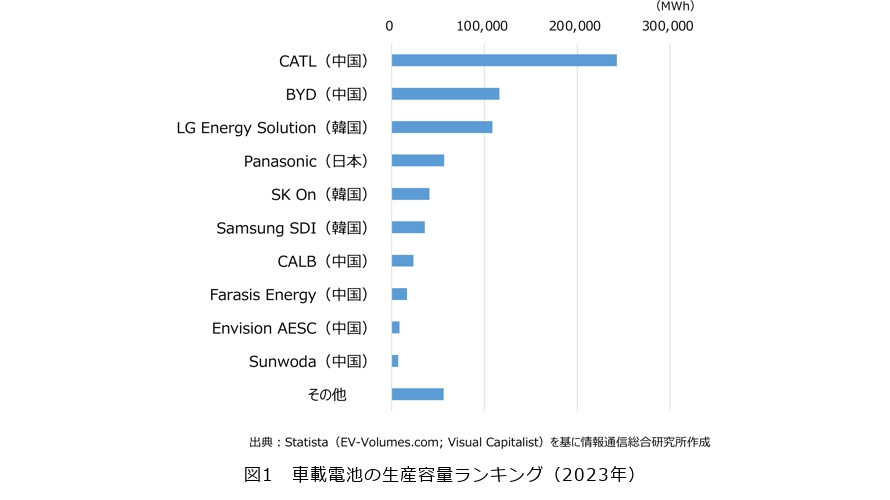

バッテリ生産を巡っては、EV黎明期には日本のバッテリメーカが世界シェアの半分以上を占めていましたが*4、近年は原材料から完成車までのサプライチェーンを拡充しているCATL、BYD、LGエナジーソリューションといった中国および韓国メーカが躍進しています(図1)。

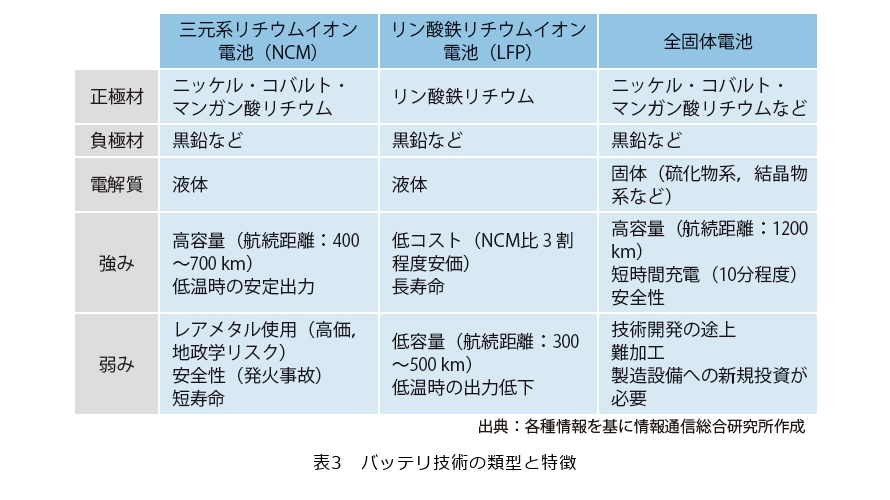

バッテリの基本構成は、正極材、負極材、その間の電解質の3つで、黒鉛系の負極材が主流となっているため、技術開発の焦点は主に正極材と電解質の分野です(表3)。

EVには、エネルギー密度が高く、比較的小型のバッテリでも必要な航続距離を確保できる三元系リチウムイオン電池(NCM)が多く採用されてきました。ところが、NCMは、正極にニッケルやコバルトといったレアメタルを使用するため、高コストであり、充放電の繰り返しに弱いという弱点があります。近年は、レアメタルの使用が少ないリン酸鉄リチウムを正極材に用いる、リン酸鉄リチウムイオン電池(LFP)を採用するEVも増えており、中国国内で販売されたEVにおけるLFPシェアは7割に及んでいます。電極の改良や体積利用率の向上(単位体積当りに搭載する電池セル数を増加させる技術)などで、LFPであっても十分な航続距離を確保しつつ、NCMと比較して3割程度安価な価格設定が可能となっています。

LFPのシェア拡大はレアメタルを巡る地政学の視点からもインパクトが大きいです。例えば、ニッケル生産量で世界の5割を占めるインドネシアでは、2020年に未加工ニッケルの輸出を禁止しました。これに伴い、NCMの増産を志向したCATLやLGエナジーソリューション等が、2021年から2022年にかけてニッケル精錬やバッテリ製造に関する投資を表明し、インドネシア国内でEV製造のサプライチェーン充実が期待されてきました。しかしながら、LFPシフトなどを背景とする近年のEV向けニッケルの需要低迷を受け、2024年6月には、独・化学大手BASFと仏・鉱業大手エラメットが精錬所の投資計画を中止すると発表しました(4)。ほかにも、埋蔵量豊富なナトリウムを正極材に用いるナトリウムイオン電池(NIB)の実用化によってリチウムの使用量削減が期待されています*5。バッテリ技術の進展によるレアメタル需要の縮小は、今後も各国の産業戦略と企業の資源確保を巡る思惑に影響を及ぼすでしょう。

日本のバッテリ業界の再興につながる技術として期待されるのが、硫化物などの固体系電解質を用いた「全固体電池」です。固体系電解質中ではイオンが速く動けるため、全固体電池は、従来の液体系電解質を用いた電池と比較して、充電時間の短縮、航続距離の拡大、高出力化が可能です。加えて、高温・高電圧に強いため、安定性が高いという特徴も有します。トヨタ自動車は、耐久性の技術課題が解消できたため、航続距離:1200km以上、急速充電時間:10分以下という高水準なバッテリの2027~28年実用化をめざして量産化技術を開発していく方針です(5)(6)。全固体電池の登場によってEV向けバッテリ業界にどのようなゲームチェンジが起こるのか注目点です。

*4 2014年の車載バッテリ市場では、パナソニックが市場シェア38%で首位、NECと日産の合弁会社であったAESCが同23%で2位、三菱・GSユアサも5位にランクインしていました。

*5 CATLは2023年4月、ナトリウムイオン電池が中国の自動車メーカChery AutomobileのEVに採用されたことを公表しました。

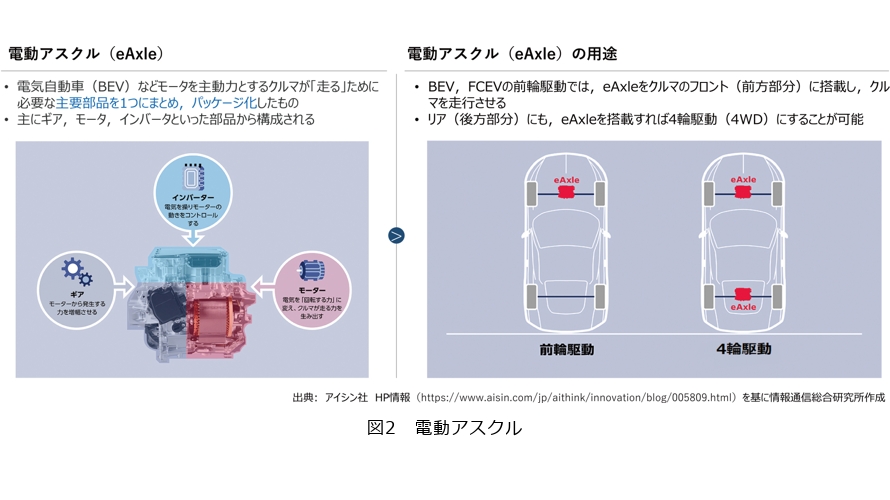

■電動アクスル

電動アクスルは、動力源のモータ、モータからの力を増幅させるギア、モータの動きをコントロールするインバータなどをモジュール化したもので、内燃機関車の「エンジン+トランスミッション」に相当するEV駆動の基幹部品です(図2)。

電動アクスルは、複雑な駆動系部品を従来の2分の1以下のサイズの小型軽量なパッケージに納めることができるという利点があります。エンジンの動力を頑強なシャフト経由で車輪に伝動していた従来の駆動システムと比較して、EVでは小型の電動アクスルをケーブルで接続すれば駆動力が得られるため、前輪駆動、後輪駆動、四輪駆動のレイアウトや車内空間デザインの自由度が向上します。また、軽量化により、電費の改善も図ることが可能となります。

電動アクスル市場では、異業種や新興メーカの参入が相次ぎ、市場競争が激化しています。モータ製造に強みを有するNidecは、2019年に世界で初めて電動アクスルの量産を開始し、2030年の世界シェア45 %を目標に事業拡大を進めています。ファーウェイなどの中国メーカも、自社電動アクスルの内製化だけでなく、海外市場への自社部品の供給を志向しています。

モータのレアアース使用削減*6、インバータのSiCパワーデバイスシフト*7といった各構成部品の技術革新が進む中、電動アクスルにおける技術開発の大きな争点は、「Xin1」と称されるモジュール化の進展です。「モータ」「ギア」「インバータ」の主要3部品に加えて、直流電圧を変圧するDC-DCコンバータやバッテリの状態を監視・制御する電池管理システムなどを1つのモジュールとすることで、車体内の部品接続に用いるケーブルやワイヤハーネス等を減らす取り組みです。モジュール化によって、一体化される部品点数が増えるほど、小型化と軽量化のメリットは大きくなり、部品の共通化に伴うコストダウン効果も期待されます*8。従来、自動車メーカは系列部品メーカと駆動系部品のセッティングをすり合わせることで、加速や乗り心地といった車種ごとの特徴を出してきました。異業種の参入も相次ぐ電動アクスルのモジュール化が進展し、既製品から駆動部品を選択するようになると、自動車開発の体制が大きく変わるかもしれません。

*6 ネオジムなどのレアアースを基にした永久磁石の使用量を減らす取り組みが進んでいます。

*7 インバータに用いるSiパワー半導体をSiCパワー半導体に変更することで、高電圧、高温への耐久性向上、エネルギー損失の減少、システム全体の小型化などにより航続距離の延長が期待されています。

*8 主要3部品を一体化したものは3in1、5つの部品を一体化した場合は5in1と呼ばれ、BYDでは8in1電動アスクルの採用例もあります。

■ギガキャスト

ギガキャストとは、大型のダイカストマシンを用いてアルミダイカスト製大型部品を成型する技術で、テスラが2020年に主力EVのアンダーボディに採用して注目を集めています。

中国のEVメーカは、EVの生産工程にギガキャストを導入していますが、日系メーカでも、トヨタが2026年、日産が2027年度から、ホンダが2028年以降にそれぞれアンダーボディへ採用する計画となっています。

ギガキャストを採用することによって、従来100点前後の鋼板プレス部品を溶接して製造していたアンダーボディをアルミニウム合金で一体成型できるため、軽量化による航続距離の延長や、高い強度・剛性による走行性能の向上が期待されています。加えて、製造工程や部品点数の削減によるコストダウンも見込まれています。トヨタの発表では、一体成型した大型部品を自走可能な車体とし、次工程へ移動させる自走生産を組み合わせることで、工程と工場投資の半減をめざすとしています(5)。

他方、ギガキャストには、事故破損時に修理が難しい、金型の大型化により多様な車種を展開するのが難しい、完成車メーカが大型部品を自社内で成型するためサプライチェーンへの影響が大きいという課題もあります。このうち、修理への対応については、衝突時に破損しやすい部分に緩衝部品を導入することで改善が試みられています。また、多品種少量生産への応用については、プラットフォームの共通化に加えて、型内の金属流体の最適化による金型の小型化や金型交換作業の短時間化に関する技術開発が進んでいます。サプライチェーンの変化については、自動車用ボルトなどを製造するメイドーがドイツの大手ネジメーカと提携し、アルミボディの接合に対応したネジを共同開発することが新たなビジネスチャンスをとらえた事例として報道されました(7)。ギガキャストがアンダーボディ製造の標準技術になると、鋼材メーカやプレス加工を担う部品メーカへのネガティブな影響は避けられないため、自動車部品メーカも次世代技術に対応した技術・商品開発を加速させることが求められています。

今後のEV進化の見通し

本連載では、グローバルレベルで進展するEV業界のマクロトレンドや主要国・地域のEVシフト政策、EVプレイヤの事業戦略、EVを支える次世代技術の開発動向等について概説してきました。

本連載の最後に、EVがさらにどのような進化を遂げていくのか、その将来像について筆者なりの2つの注目ポイントを提示します。

第1の注目点は、EVと自動運転との融合による自動運転EVへの進化です。自動運転EVとは、自動運転技術を搭載したEVのことです。EVと自動運転は、動力源のモータの電気制御が容易であるというEVの特性やEVのバッテリを各種センサなどの電源として利用することができることなどから、エンジン車と比べて自動運転技術との親和性が高く、「自動運転技術はEVでこそ真価が発揮される」といっても過言ではありません。自動運転EVをめぐっては前述した米・テスラをはじめ、中国・小鵬汽車(シャオペン)、百度(バイドゥ)なども開発を進めており、今後、「EV」と「自動運転」という2つの技術セグメントが組み合わさることで、どのような自動運転EVが社会実装されていくのかが注目点です。EVと自動運転技術が同時に進化していくことで、エネルギー問題や交通事故の低減、環境への負荷軽減、移動の利便性向上など、さまざまな社会課題への対応が期待できるでしょう。

第2はソフトウェアによる継続的なEV機能の進化です。従来のエンジン車の生産は、ハードウェアを主体にその性能の範囲内でソフトウェアの性能を規定してきましたが、反対に、ソフトウェアによって自動車全体を定義してから、最適なハードを選択するという手法はSDV(Software Defined Vehicle)と呼ばれます。例えば、テスラは、ECU(Electronic Control Unit)による中央集中型アーキテクチャを採用し、OTA(Over The Air)と呼ぶネットワーク経由によるソフトウェアの保守やアップグレードを可能にし、ソフトウェアによってEVの機能を強化させるソリューション機能も提供しています。今後、SDVが主流となれば、EVの機能性をソフトウェアの更新によってアップデートし充実させることが可能となるでしょう。これによりドライバーや乗客に新しい体験の提供や車両自体の安全性や性能向上等車両自体の価値向上にもつながります。また、EVから運転者や走行車両のデータを送信するなど、EVがさまざまなデータ(例えば、交通状況、車のワイパーの動き等車両に関するデータ)を生成する媒体へと進化し、そのようなデータを蓄積・活用した新たなビジネスが創出されることも期待されます。

このように、今後、EVと自動運転技術、AIやソフトウェア、通信ネットワークなどのさまざまな技術や、異業界サービス・ソリューションとが組み合わさって、EVは継続的な進化を遂げていくでしょう。今後、EV自体の進化に加え、それによりどのような新しい価値や業界ビジネスが創出されるのかに注目です。

■参考文献

(1) 高橋:“EVショック:ガラパゴス化する自動車王国ニッポン,”小学館,2023.

(2) 日系BPムック:“テスラ・中国メーカーのEV戦略&技術大解剖,”日経BP,2024.

(3) JETRO(日本貿易振興機構):“調整期を迎えた中国NEV産業,政策転換は市場拡大前の2020年,”2023年12月1日.

(4) 日本経済新聞:“独BASFと仏企業,インドネシアのニッケル製錬所を中止,” 2024年6月26日版.

(5) トヨタ自動車:“トヨタ,クルマの未来を変える新技術を公開-バッテリーEVの革新技術,水素事業の確立を柱に,技術の力で未来を切り拓く-,” 2023年6月13日版.

(6) トヨタ自動車:“出光とトヨタ,バッテリーEV用全固体電池の量産実現に向けた協業を開始,”2023年10月12日版.

(7) 日本経済新聞:“車部品メイドー,独大手と提携 ギガキャスト用ねじ開発,” 2024年1月13日版.

(左から)主任研究員 山崎 将太/主任研究員 小関 真人/主席研究員 手嶋 彩子